KSP LEGAL ALERT

Publication

KSP LEGAL ALERT

Hal-Hal yang Harus Diperhatikan Dalam Perizinan Berusaha Berbasis Risiko dan Fasilitas Penanaman Modal

Kiki Setiawan & Partners Law Office provides legal consultancy related to Corporate & Commercial legal matters, please call us at

+62 21 2963 8070 or drop us an email at mail@ksplaw.co.id.

Dalam memulai suatu usaha tentunya kita harus mempersiapkan apa saja hal-hal yang harus diurus khusunya perizinan, terlebih jika usaha yang akan dilaksanakan memiliki risiko yang cukup tinggi. Pemerintah dalam hal ini sudah mempermudah para pemilik usaha untuk dapat segera menjalankan usahanya, pedoman dan tata cara pelayanan perizinan berusaha berbasis resiko dan fasilitas penanaman modal sebagaimana yang diatur dalam Peraturan BKPM Nomor 4 Tahun 2021. Pedoman dan tata cara pelayanan Perizinan Berusaha Berbasis Risiko dan Fasilitas Penanaman Modal bertujuan bertujuan untuk tercapainya pelayanan Perizinan Berusaha Berbasis Risiko dan Fasilitas Penanaman Modal yang terintegrasi secara elektronik, terstandar, cepat, sederhana, dan transparan. Layanan yang diatur adalah layanan penerbitan Perizinan Berusaha; dan layanan Fasilitas Penanaman Modal.

Berikut hal-hal yang harus diperhatikan untuk perizinan berusaha berbasis risiko dan fasilitas penanaman modal:

1. Jenis Perizinan Berusaha

Perizinan Berusaha dibagi menjadi:

A. Perizinan Berusaha Berbasis Risiko

Perizinan Berusaha Berbasis Risiko adalah Perizinan Berusaha berdasarkan tingkat Risiko kegiatan usaha. Berdasarkan Pasal 7 BKPM 4/2021, perizinan ini diterbitkan melalui OSS dengan memperhatikan penetapan tingkat risiko, peringkat skala kegiatan usaha meliputi UMK-M dan/atau usaha besar, dan luas lahan sebagaimana tercantum pada lampiran peraturan pemerintah tentang penyelenggaraan Perizinan Berusaha Berbasis Risiko.

Tingkat resiko dalam Perizinan Berusaha Berbasis Resiko yang dikaitkan dengan KBLI atas kegiatan atau bidang usaha yang akan dilakukan oleh Pelaku Usaha dibagi menjadi tingkat resiko rendah, menengah rendah, menengah tinggi dan tinggi.

Pada Perizinan Berusaha Berbasis Risiko yang terdiri dari NIB, Izin, dan Sertifikat Standar. Lembaga OSS menerbitkan NIB berdasarkan:

a. Tingkat risiko

b. Ketentuan bidang usaha penanaman modal

c. Ketentuan minimum investasi

d. Ketentuan permodalan

B. Perizinan Berusaha Untuk Menunjang Kegiatan Usaha

Pelaku usaha dapat mengajukan permohonan Perizinan Berusaha Untuk Menunjang Kegiatan Usaha yang mencakup standar usaha atau standar produk yang dapat diajukan sebelum atau sesudah tahap operasional dan komersial sesuai dengan ketentuan Kementerian sebagaimana diatur dalam Pasal 8 BKPM 4/2021. Standar Produk yang diajukan diterbitkan oleh Lembaga OSS atas nama menteri/kepala lembaga pemerintah non kementerian.

2. Kriteria Modal

Dalam menjalankan kegiatan usaha terdapat ketentuan nilai investasi dan permodalan yang harus diperhatikan bagi

UMK-M dan PMA.

A. Usaha Mikro : Rp1.000.000.000,00

B. Usaha Kecil : Rp1.000.000.000,00 hingga Rp5.000.000.000,00

C. Usaha Menengah : lebih dari Rp5.000.000.000,00 hingga Rp10.000.000.000,00

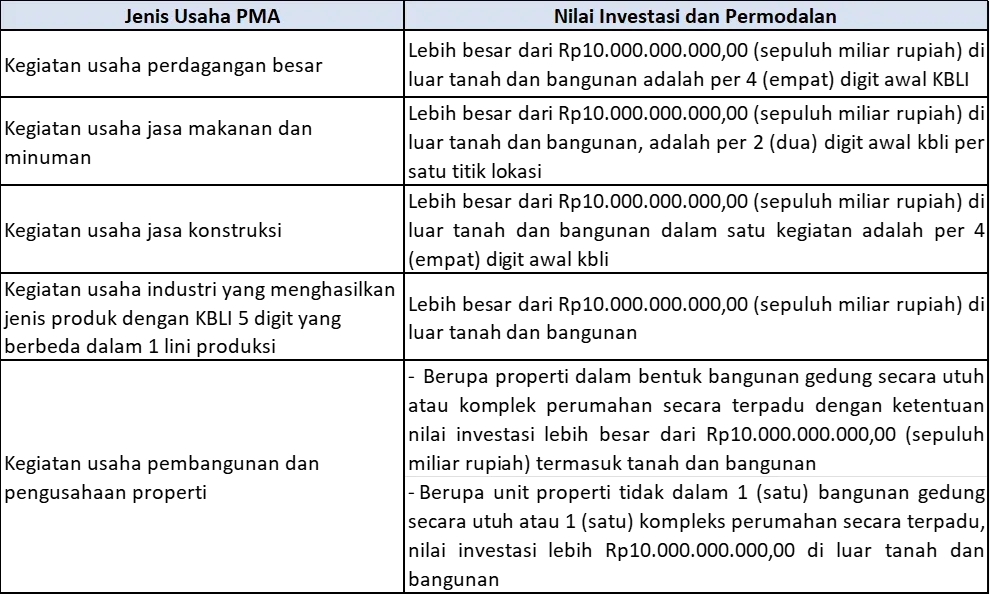

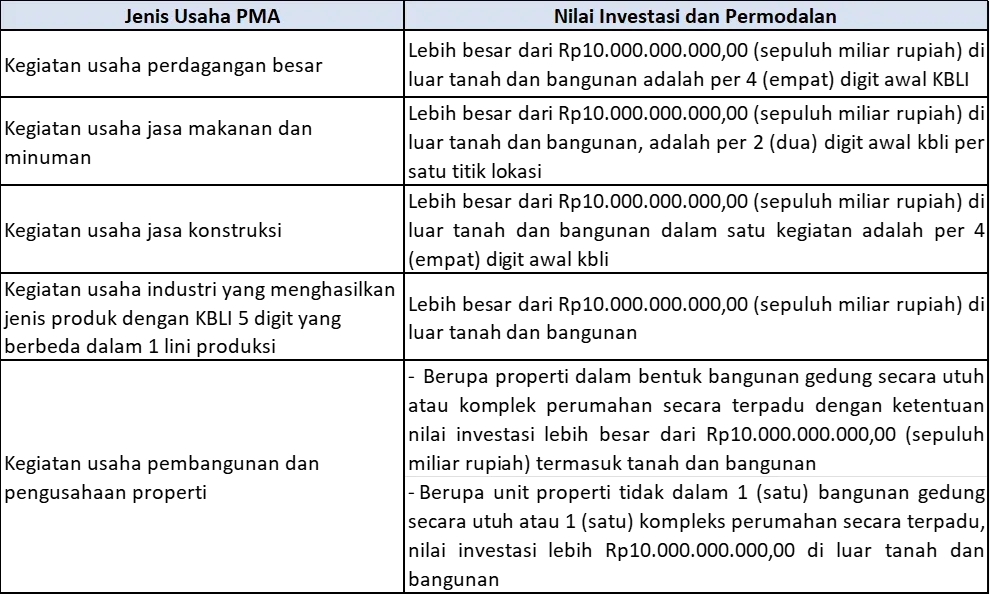

PMA dikategorikan sebagai usaha besar dan wajib mengikuti ketentuan minimum nilai investasi yaitu total investasi lebih besar dari Rp10.000.000.000,00 (sepuluh miliar rupiah), di luar tanah dan bangunan per bidang usaha KBLI 5 (lima) digit per lokasi proyek. Berdasarkan Pasal 12 BKPM 4/2021, ketentuan total investasi bagi PMA ini dikecualikan untuk kegiatan usaha berikut ini:

3. Ketentuan bidang usaha

Ketentuan bidang usaha yang harus diperhatikan oleh Pelaku Usaha sebagaimana diatur dalam Pasal 15 BKPM 4/2021 adalah:

A. KBLI

B. Bidang usaha yang diklasifikasikan sebagai bidang usaha prioritas

C. Bidang usaha dengan persyaratan tertentu

D. Bidang usaha yang dialokasikan bagi koperasi dan umk-m dan bidang usaha yang terbuka untuk usaha besar yang bermitra dengan koperasi dan UMK-M

E. Bidang usaha yang tertutup bagi penanaman modal

F. Bidang usaha khusus (single purpose dan single majority)

G. Peraturan perundang-undangan yang terkait

4. Layanan Fasilitas Penanaman Modal

Layanan Fasilitas penanaman modal sebagaimana diatur dalam Pasal 5 BKPM 4/2021, mencangkup sektor kelautan dan perikanan, pertanian, lingkungan hidup dan kehutanan, energi dan sumber daya mineral, ketenaganukliran, perindustrian, perdagangan, pekerjaan umum dan perumahan rakyat, transportasi, kesehatan, pendidikan dan kebudayaan, pariwisata, keagamaan, telekomunikasi, pertahanan dan keamanan, ketenagakerjaan serta keuangan.

Layanan Fasilitas Penanaman Modal sebagaimana dimaksud pada Pasal 4 BKPM 4/2021 adalah:

A. Layanan fasilitas fiscal

Layanan fasilitas fiscal mencakup:

a. Fasilitas pembebasan bea masuk atas impor

b. Fasilitas pajak penghasilan untuk penanaman modal di bidang-bidang usaha tertentu dan/atau di daerah-daerah tertentu

c. Fasilitas pengurangan pajak penghasilan badan

d. Fasilitas pengurangan pajak penghasilan badan dan fasilitas pajak penghasilan untuk penanaman modal di bidang-bidang usaha tertentu dan di daerah-daerah tertentu pada kek

e. Fasilitas pengurangan penghasilan bruto atas kegiatan penelitian dan pengembangan tertentu di indonesia

f. Pemberian pengurangan penghasilan bruto atas penyelenggaraan kegiatan praktik kerja, pemagangan, dan/atau pembelajaran dalam rangka pembinaan dan pengembangan sumber daya manusia berbasis kompetensi tertentu

g. Pemberian fasilitas pengurangan penghasilan neto atas penanaman modal baru atau perluasan usaha pada bidang usaha tertentu yang merupakan industri padat karya.

B. Layanan fasilitas non fiscal

Layanan fasilitas non fiskal berupa rekomendasi keimigrasian terdiri atas:

a. Rekomendasi alih status izin tinggal kunjungan menjadi izin tinggal terbatas

b. Rekomendasi alih status izin tinggal terbatas menjadi izin tinggal tetap.

5. Fasilitas Penanaman Modal

Fasilitas Penanaman Modal yang diperoleh mencakup fasilitas:

A. Pembebasan Bea Masuk atas Impor

Fasilitas pembebasan bea masuk atas impor mencakup fasilitas:

a. Pembebasan Bea Masuk atas Impor Mesin Tidak Termasuk Suku Cadang untuk Pembangunan atau Pengembangan Industri (Ps. 69)

Diberikan kepada Pelaku Usaha yang melakukan kegiatan usaha dibidang industri yang menghasilkan barang dan/atau industri yang menghasilkan jasa. Fasilitas ini dapat diberikan dalam rangka Pembangunan atau Pengembangan. Fasilitas ini dapat diajukan paling lambat 3 (tiga) tahun terhitung sejak:

a) Diterbitkannya NIB bagi Pelaku Usaha baru; atau

b) Dicantumkannya kegiatan usaha yang akan dimintakan fasilitasnya pada NIB dalam rangka penambahan kegiatan usaha.

Pengajuan fasilitas pembebasan bea masuk atas impor mesin diajukan oleh Pelaku Usaha sebelum Saat Mulai Berproduksi Komersial, dikecualikan terhadap Pelaku Usaha pemegang izin usaha pertambangan. Pembebasan bea masuk diberikan jangka waktu pengimporan selama 2 (dua) tahun terhitung sejak berlakunya keputusan pembebasan bea masuk dan dapat diberikan perpanjangan selama 2 (dua) tahun, kecuali untuk impor mesin dalam rangka pengembangan dengan maksud modernisasi, rehabilitasi dan/atau restrukturisasi.

b. Pembebasan Bea Masuk atas Impor Barang dan Bahan untuk Pembangunan atau Pengembangan Industri (Ps. 70)

Diberikan kepada Pelaku Usaha yang melakukan kegiatan usaha dibidang industri yang menghasilkan barang dan/atau industri yang menghasilkan jasa. Pelaku Usaha yang telah menyelesaikan pembangunan industri serta siap produksi, kecuali bagi industri yang menghasilkan jasa, dapat diberikan pembebasan bea masuk atas impor barang dan bahan. Pengajuan tersebut dapat dilakukan paling lambat 1 (satu) tahun terhitung sejak Pelaku Usaha sudah berproduksi komersial. Pembebasan bea masuk diberikan untuk keperluan produksi selama 2 (dua) tahun sesuai kapasitas terpasang dan jangka waktu pengimporan atas pembebasan bea masuk diberikan selama 2 (dua) tahun terhitung sejak berlakunya keputusan pembebasan bea masuk.

c. Pembebasan Bea Masuk atas Impor Barang Modal dalam Rangka Pembangunan atau Pengembangan Industri Pembangkitan Tenaga Listrik untuk Kepentingan Umum (Ps. 71)

Diberikan kepada perseroan terbatas perusahaan listrik negara (Persero) (PT PLN (Persero)) atau Pelaku Usaha lainnya di bidang usaha ketenagalistrikan. Pengajuan fasilitas pembebasan bea masuk atas impor mesin diajukan paling lambat 3 (tiga) tahun terhitung sejak diterbitkannya Izin/izin usaha penyediaan tenaga listrik (IUPTL). Fasilitas ini diberikan sesuai dengan rencana impor barang (RIB) kebutuhan proyek yang telah disetujui dan ditandasahkan oleh kementerian yang menyelenggarakan urusan pemerintahan di bidang energi dan sumber daya mineral. Fasilitas ini diberikan jangka waktu 2 (dua) tahun dan dapat diperpanjang 1 (satu) kali yaitu 1 (satu) sejak berakhirnya jangka waktu dalam keputusan pembebasan bea masuk.

d. Pembebasan atau Keringanan Bea Masuk dan/atau Pembebasan Pajak Pertambahan Nilai atas Impor Barang dalam Rangka Kontrak Karya (KK) atau Perjanjian Karya Pengusahaan Pertambangan Batubara (PKP2B) (Ps. 72)

Dalam hal ini Pelaku usaha wajib wajib memiliki wilayah usaha, perjanjian jual beli tenaga listrik (power purchase agreement/PPA) dengan PT PLN (Persero), perjanjian sewa guna usaha (finance lease agreement/FLA) dengan PT PLN (Persero) atau perjanjian jual beli tenaga listrik dengan pemegang izin usaha pembangkit tenaga listrik (IUPTL) yang memiliki wilayah usaha. Fasilitas ini dapat diberikan kepada pelaku usaha/kontraktor yang memiliki KK atau PKP2B. Pembebasan atau keringanan bea masuk dan/atau pembebasan pajak pertambahan nilai diberikan sesuai dengan jangka waktu yang tercantum dalam kontrak. Pengajuan fasilitas dilakukan setiap tahun berdasarkan rencana kerja anggaran belanja (RKAB) yang telah disetujui dan ditandasahkan oleh kementerian yang menyelenggarakan urusan pemerintahan di bidang energi dan sumber daya mineral, dengan ketentuan bahwa jangka waktu fasilitas pembebasan atau keringanan bea masuk dan/atau pembebasan pajak pertambahan nilai atas impor barang untuk KK dan PKP2B berakhir pada tanggal 31 Desember pada tahun berjalan.

Fasilitas penanaman modal atas pembebasan bea masuk atas impor diberikan sepanjang mesin, barang dan bahan, serta barang modal belum diproduksi di dalam negeri, sudah diproduksi di dalam negeri namun belum memenuhi spesifikasi yang dibutuhkan atau sudah diproduksi di dalam negeri namun jumlahnya belum mencukupi kebutuhan industri, berdasarkan daftar mesin, barang dan bahan, serta barang modal yang ditetapkan oleh kementerian yang menyelenggarakan urusan pemerintahan di bidang perindustrian.

Pelaku usaha yang mengajukan fasilitas bea masuk atas impor sebagaimana yang harus mengisi data permohonan, mengunggah dan mengirimkan dokumen yang dipersyaratkan serta harus dilakukan klarifikasi teknis. Pelaku usaha yang terkena kewajiban penggunaan produk dalam negeri untuk mendapatkan fasilitas pembebasan bea masuk atas impor mesin, barang dan bahan, serta barang modal dengan melampirkan rekomendasi dari kementerian yang menyelenggarakan urusan pemerintahan di bidang perindustrian.

B. Pajak Penghasilan untuk Penanaman Modal di Bidang Usaha Tertentu dan/atau di Daerah Tertentu

Merujuk kepada Pasal 2 ayat (3) PP 78 Tahun 2019 tentang Fasilitas Pajak Penghasilan untuk Penanaman Modal di Bidang-bidang Usaha Tertentu dan/atau di Daerah-daerah Tertentu, mengenai kriteria dan kegiatan usaha yang dapat mengajukan fasilitas yaitu:

a. Memiliki nilai investasi yang tinggi atau untuk ekspor;

b. Memiliki penyerapan tenaga kerja yang besar; atau

c. Memiliki kandungan lokal yang tinggi.

Pengajuan fasilitas dapat diajukan melalui OSS, namun bila tidak tersedia, pengajuan permohonan fasilitas pajak penghasilan badan dapat dilakukan secara luar jaringan (luring) sebagaimana diatur lebih lanjut dalam Peraturan BKPM Nomor 5 Tahun 2020 tentang Tata Cara Pengajuan Permohonan Fasilitas Pajak Penghasilan Badan untuk Penanaman Modal di Bidang-bidang Usaha Tertentu dan/atau di Daerah-Daerah Tertentu Secara Luar Jaringan.

C. Pengurangan Pajak Penghasilan Badan

Merujuk kepada Permenkeu Nomor 130/PMK.010/2020 tentang Pemberian Fasilitas Pengurangan Pajak Penghasilan Badan, untuk dapat memperoleh pengurangan Pajak Penghasilan badan harus memenuhi kriteria yangmerupakan Industri Pionir, berstatus sebagai badan hukum Indonesia dan melakukan penanaman modal baru paling sedikit sebesar Rp100.000.000.000,00 (seratus miliar rupiah) yang belum pernah diterbitkan. Kemudian Pengurangan Pajak Penghasilan badan diberikan sebesar:

a. 100% (seratus persen) dari jumlah Pajak Penghasilan badan yang terutang untuk penanaman modal baru paling sedikit Rp500.000.000.000,00 (lima ratus miliar rupiah); atau

b. 50% (lima puluh persen) dari jumlah Pajak Penghasilan badan yang terutang untuk penanaman modal baru sebagaimana dimaksud pada ayat (1) dengan nilai paling sedikit Rpl00.000.000.000,00 (seratus miliar rupiah) dan paling banyak kurang dari Rp500.000.000.000,00 (lima ratus miliar rupiah).

Setelah jangka waktu pemberian pengurangan Pajak Penghasilan badan sebagaimana berakhir, Pelaku Usaha diberikan pengurangan Pajak Penghasilan badan sebesar:

a. 50% (lima puluh persen) dari Pajak Penghasilan badan terutang selama 2 (dua) tahun pajak berikutnya untuk nilai penanaman modal baru; atau

b. 25% (dua puluh lima persen) dari Pajak Penghasilan badan terutang selama 2 (dua) tahun pajak berikutnya untuk nilai penanaman modal baru.

D. Pengurangan Pajak Penghasilan Badan dan Fasilitas Pajak Penghasilan untuk Penanaman Modal di Bidang Usaha Tertentu dan/atau di Daerah Tertentu pada KEK

Merujuk pada Peraturan Badan Koordinasi Penanaman

Modal Nomor 2 Tahun 2021 tentang Tata Cara Penentuan Pemenuhan Kriteria dan Pengajuan Permohonan Fasilitas Pajak Penghasilan Secara Luar Jaringan di Kawasan Ekonomi Khusus, Badan Usaha dan Pelaku Usaha di KEK diberikan fasilitas berupa pajak penghasilan yaitu fasilitas pengurangan pajak penghasilan badan atau fasilitas pajak penghasilan untuk Penanaman Modal di bidang-bidang usaha tertentu dan/ atau di daerah-daerah tertentu. Permohonan fasilitas pajak penghasilan diajukan oleh Badan Usaha atau Pelaku Usaha secara dalam jaringan (daring) melalui sistem OSS dan bila tidak tersedia dapat dilakukan dengan luring yaitu diajukan kepada BKPM.

E. Pengurangan Penghasilan Bruto atas Kegiatan Penelitian dan Pengembangan Tertentu di Indonesia

Merujuk pada Permenkeu Nomor 153/PMK.010/2020 Tahun 2020 tentang Pemberian Pengurangan Penghasilan Bruto Atas Kegiatan Penelitian Dan Pengembangan Tertentu Di Indonesia, Wajib Pajak yang melakukan kegiatan penelitian dan pengembangan tertentu di Indonesia, dapat diberikan pengurangan penghasilan bruto paling tinggi 300% (tiga ratus persen) dari jumlah biaya yang dikeluarkan untuk kegiatan Penelitian dan Pengembangan tertentu di Indonesia yang dibebankan dalam jangka waktu tertentu. Pengurangan tersebut meliputi pengurangan penghasilan bruto sebesar 100% (seratus persen) dari jumlah biaya yang dikeluarkan untuk kegiatan Penelitian dan Pengembangan dan tambahan pengurangan penghasilan bruto sebesar paling tinggi 200% (dua ratus persen) dari akumulasi biaya yang dikeluarkan untuk kegiatan Penelitian dan Pengembangan dalam jangka waktu tertentu.

F. Penghasilan Bruto atas Penyelenggaraan Praktik Kerja, Pemagangan dan/atau Pembelajaran dalam Rangka Pembinaan dan Pengembangan Sumber Daya Manusia Berbasis Kompetensi Tertentu

Merujuk kepada Permenkeu Nomor 128 /PMK.010/2019 tentang Pemberian Pengurangan Penghasilan Bruto atas Penyelenggaraan Praktik Kerja, Pemagangan dan/atau Pembelajaran dalam Rangka Pembinaan dan Pengembangan Sumber Daya Manusia Berbasis Kompetensi Tertentu, Wajib Pajak dapat diberikan pengurangan penghasilan bruto paling tinggi 200% (dua ratus persen) dari jumlah biaya yang dikeluarkan untuk kegiatan praktik kerja, pemagangan, dan/ atau pembelajaran yang meliputi:

a. Pengurangan penghasilan bruto sebesar 100% dari jumlah biaya yang dikeluarkan untuk kegiatan praktik kerja, pemagangan, dan/ atau pembelajaran; dan

b. Tambahan pengurangan penghasilan bruto sebesar paling tinggi 100% dari jumlah biaya yang dikeluarkan untuk kegiatan praktik kerja, pemagangan, dan pembelajaran.

G. Pengurangan Penghasilan Neto atas Penanaman Modal Baru atau Perluasan Usaha pada Bidang Usaha Tertentu yang Merupakan Industri Padat Karya

Merujuk pada Permenkeu Nomor 16/PMK.010/2020 Tahun 2020 tentang Pemberian Fasilitas Pengurangan Penghasilan Neto Atas Penanaman Modal Baru Atau Perluasan Usaha Pada Bidang Usaha Tertentu Yang Merupakan Industri Padat Karya, Wajib Pajak yang melakukan Penanamnan Modal pada industri padat karya dapat diberikan fasilitas Pajak Penghasilan berupa pengurangan penghasilan neto sampai tingkat tertentu terhadap jumlah Penanaman Modal dalamjangka waktu tertentu. Dalam hal ini kriterianya adalah merupakan Wajib Pajak badan dalam negeri, melakukan Kegiatan Usaha Utama sesuai bidang usaha dengan Klasifikasi Baku Lapangan Usaha Indonesia (KBLI) tahun 2017, memiliki cakupan produk tertentu, pada daerah tertentu, dengan persyaratan tertentu dan mempekerjakan tenaga kerja Indonesia atas Penanaman Modal yang mendapatkan fasilitas Pajak Penghasilan paling sedikit 300 (tiga ratus) orang.

+62 21 2963 8070 or drop us an email at mail@ksplaw.co.id.

Dalam memulai suatu usaha tentunya kita harus mempersiapkan apa saja hal-hal yang harus diurus khusunya perizinan, terlebih jika usaha yang akan dilaksanakan memiliki risiko yang cukup tinggi. Pemerintah dalam hal ini sudah mempermudah para pemilik usaha untuk dapat segera menjalankan usahanya, pedoman dan tata cara pelayanan perizinan berusaha berbasis resiko dan fasilitas penanaman modal sebagaimana yang diatur dalam Peraturan BKPM Nomor 4 Tahun 2021. Pedoman dan tata cara pelayanan Perizinan Berusaha Berbasis Risiko dan Fasilitas Penanaman Modal bertujuan bertujuan untuk tercapainya pelayanan Perizinan Berusaha Berbasis Risiko dan Fasilitas Penanaman Modal yang terintegrasi secara elektronik, terstandar, cepat, sederhana, dan transparan. Layanan yang diatur adalah layanan penerbitan Perizinan Berusaha; dan layanan Fasilitas Penanaman Modal.

Berikut hal-hal yang harus diperhatikan untuk perizinan berusaha berbasis risiko dan fasilitas penanaman modal:

1. Jenis Perizinan Berusaha

Perizinan Berusaha dibagi menjadi:

A. Perizinan Berusaha Berbasis Risiko

Perizinan Berusaha Berbasis Risiko adalah Perizinan Berusaha berdasarkan tingkat Risiko kegiatan usaha. Berdasarkan Pasal 7 BKPM 4/2021, perizinan ini diterbitkan melalui OSS dengan memperhatikan penetapan tingkat risiko, peringkat skala kegiatan usaha meliputi UMK-M dan/atau usaha besar, dan luas lahan sebagaimana tercantum pada lampiran peraturan pemerintah tentang penyelenggaraan Perizinan Berusaha Berbasis Risiko.

Tingkat resiko dalam Perizinan Berusaha Berbasis Resiko yang dikaitkan dengan KBLI atas kegiatan atau bidang usaha yang akan dilakukan oleh Pelaku Usaha dibagi menjadi tingkat resiko rendah, menengah rendah, menengah tinggi dan tinggi.

Pada Perizinan Berusaha Berbasis Risiko yang terdiri dari NIB, Izin, dan Sertifikat Standar. Lembaga OSS menerbitkan NIB berdasarkan:

a. Tingkat risiko

b. Ketentuan bidang usaha penanaman modal

c. Ketentuan minimum investasi

d. Ketentuan permodalan

B. Perizinan Berusaha Untuk Menunjang Kegiatan Usaha

Pelaku usaha dapat mengajukan permohonan Perizinan Berusaha Untuk Menunjang Kegiatan Usaha yang mencakup standar usaha atau standar produk yang dapat diajukan sebelum atau sesudah tahap operasional dan komersial sesuai dengan ketentuan Kementerian sebagaimana diatur dalam Pasal 8 BKPM 4/2021. Standar Produk yang diajukan diterbitkan oleh Lembaga OSS atas nama menteri/kepala lembaga pemerintah non kementerian.

2. Kriteria Modal

Dalam menjalankan kegiatan usaha terdapat ketentuan nilai investasi dan permodalan yang harus diperhatikan bagi

UMK-M dan PMA.

A. Usaha Mikro : Rp1.000.000.000,00

B. Usaha Kecil : Rp1.000.000.000,00 hingga Rp5.000.000.000,00

C. Usaha Menengah : lebih dari Rp5.000.000.000,00 hingga Rp10.000.000.000,00

PMA dikategorikan sebagai usaha besar dan wajib mengikuti ketentuan minimum nilai investasi yaitu total investasi lebih besar dari Rp10.000.000.000,00 (sepuluh miliar rupiah), di luar tanah dan bangunan per bidang usaha KBLI 5 (lima) digit per lokasi proyek. Berdasarkan Pasal 12 BKPM 4/2021, ketentuan total investasi bagi PMA ini dikecualikan untuk kegiatan usaha berikut ini:

3. Ketentuan bidang usaha

Ketentuan bidang usaha yang harus diperhatikan oleh Pelaku Usaha sebagaimana diatur dalam Pasal 15 BKPM 4/2021 adalah:

A. KBLI

B. Bidang usaha yang diklasifikasikan sebagai bidang usaha prioritas

C. Bidang usaha dengan persyaratan tertentu

D. Bidang usaha yang dialokasikan bagi koperasi dan umk-m dan bidang usaha yang terbuka untuk usaha besar yang bermitra dengan koperasi dan UMK-M

E. Bidang usaha yang tertutup bagi penanaman modal

F. Bidang usaha khusus (single purpose dan single majority)

G. Peraturan perundang-undangan yang terkait

4. Layanan Fasilitas Penanaman Modal

Layanan Fasilitas penanaman modal sebagaimana diatur dalam Pasal 5 BKPM 4/2021, mencangkup sektor kelautan dan perikanan, pertanian, lingkungan hidup dan kehutanan, energi dan sumber daya mineral, ketenaganukliran, perindustrian, perdagangan, pekerjaan umum dan perumahan rakyat, transportasi, kesehatan, pendidikan dan kebudayaan, pariwisata, keagamaan, telekomunikasi, pertahanan dan keamanan, ketenagakerjaan serta keuangan.

Layanan Fasilitas Penanaman Modal sebagaimana dimaksud pada Pasal 4 BKPM 4/2021 adalah:

A. Layanan fasilitas fiscal

Layanan fasilitas fiscal mencakup:

a. Fasilitas pembebasan bea masuk atas impor

b. Fasilitas pajak penghasilan untuk penanaman modal di bidang-bidang usaha tertentu dan/atau di daerah-daerah tertentu

c. Fasilitas pengurangan pajak penghasilan badan

d. Fasilitas pengurangan pajak penghasilan badan dan fasilitas pajak penghasilan untuk penanaman modal di bidang-bidang usaha tertentu dan di daerah-daerah tertentu pada kek

e. Fasilitas pengurangan penghasilan bruto atas kegiatan penelitian dan pengembangan tertentu di indonesia

f. Pemberian pengurangan penghasilan bruto atas penyelenggaraan kegiatan praktik kerja, pemagangan, dan/atau pembelajaran dalam rangka pembinaan dan pengembangan sumber daya manusia berbasis kompetensi tertentu

g. Pemberian fasilitas pengurangan penghasilan neto atas penanaman modal baru atau perluasan usaha pada bidang usaha tertentu yang merupakan industri padat karya.

B. Layanan fasilitas non fiscal

Layanan fasilitas non fiskal berupa rekomendasi keimigrasian terdiri atas:

a. Rekomendasi alih status izin tinggal kunjungan menjadi izin tinggal terbatas

b. Rekomendasi alih status izin tinggal terbatas menjadi izin tinggal tetap.

5. Fasilitas Penanaman Modal

Fasilitas Penanaman Modal yang diperoleh mencakup fasilitas:

A. Pembebasan Bea Masuk atas Impor

Fasilitas pembebasan bea masuk atas impor mencakup fasilitas:

a. Pembebasan Bea Masuk atas Impor Mesin Tidak Termasuk Suku Cadang untuk Pembangunan atau Pengembangan Industri (Ps. 69)

Diberikan kepada Pelaku Usaha yang melakukan kegiatan usaha dibidang industri yang menghasilkan barang dan/atau industri yang menghasilkan jasa. Fasilitas ini dapat diberikan dalam rangka Pembangunan atau Pengembangan. Fasilitas ini dapat diajukan paling lambat 3 (tiga) tahun terhitung sejak:

a) Diterbitkannya NIB bagi Pelaku Usaha baru; atau

b) Dicantumkannya kegiatan usaha yang akan dimintakan fasilitasnya pada NIB dalam rangka penambahan kegiatan usaha.

Pengajuan fasilitas pembebasan bea masuk atas impor mesin diajukan oleh Pelaku Usaha sebelum Saat Mulai Berproduksi Komersial, dikecualikan terhadap Pelaku Usaha pemegang izin usaha pertambangan. Pembebasan bea masuk diberikan jangka waktu pengimporan selama 2 (dua) tahun terhitung sejak berlakunya keputusan pembebasan bea masuk dan dapat diberikan perpanjangan selama 2 (dua) tahun, kecuali untuk impor mesin dalam rangka pengembangan dengan maksud modernisasi, rehabilitasi dan/atau restrukturisasi.

b. Pembebasan Bea Masuk atas Impor Barang dan Bahan untuk Pembangunan atau Pengembangan Industri (Ps. 70)

Diberikan kepada Pelaku Usaha yang melakukan kegiatan usaha dibidang industri yang menghasilkan barang dan/atau industri yang menghasilkan jasa. Pelaku Usaha yang telah menyelesaikan pembangunan industri serta siap produksi, kecuali bagi industri yang menghasilkan jasa, dapat diberikan pembebasan bea masuk atas impor barang dan bahan. Pengajuan tersebut dapat dilakukan paling lambat 1 (satu) tahun terhitung sejak Pelaku Usaha sudah berproduksi komersial. Pembebasan bea masuk diberikan untuk keperluan produksi selama 2 (dua) tahun sesuai kapasitas terpasang dan jangka waktu pengimporan atas pembebasan bea masuk diberikan selama 2 (dua) tahun terhitung sejak berlakunya keputusan pembebasan bea masuk.

c. Pembebasan Bea Masuk atas Impor Barang Modal dalam Rangka Pembangunan atau Pengembangan Industri Pembangkitan Tenaga Listrik untuk Kepentingan Umum (Ps. 71)

Diberikan kepada perseroan terbatas perusahaan listrik negara (Persero) (PT PLN (Persero)) atau Pelaku Usaha lainnya di bidang usaha ketenagalistrikan. Pengajuan fasilitas pembebasan bea masuk atas impor mesin diajukan paling lambat 3 (tiga) tahun terhitung sejak diterbitkannya Izin/izin usaha penyediaan tenaga listrik (IUPTL). Fasilitas ini diberikan sesuai dengan rencana impor barang (RIB) kebutuhan proyek yang telah disetujui dan ditandasahkan oleh kementerian yang menyelenggarakan urusan pemerintahan di bidang energi dan sumber daya mineral. Fasilitas ini diberikan jangka waktu 2 (dua) tahun dan dapat diperpanjang 1 (satu) kali yaitu 1 (satu) sejak berakhirnya jangka waktu dalam keputusan pembebasan bea masuk.

d. Pembebasan atau Keringanan Bea Masuk dan/atau Pembebasan Pajak Pertambahan Nilai atas Impor Barang dalam Rangka Kontrak Karya (KK) atau Perjanjian Karya Pengusahaan Pertambangan Batubara (PKP2B) (Ps. 72)

Dalam hal ini Pelaku usaha wajib wajib memiliki wilayah usaha, perjanjian jual beli tenaga listrik (power purchase agreement/PPA) dengan PT PLN (Persero), perjanjian sewa guna usaha (finance lease agreement/FLA) dengan PT PLN (Persero) atau perjanjian jual beli tenaga listrik dengan pemegang izin usaha pembangkit tenaga listrik (IUPTL) yang memiliki wilayah usaha. Fasilitas ini dapat diberikan kepada pelaku usaha/kontraktor yang memiliki KK atau PKP2B. Pembebasan atau keringanan bea masuk dan/atau pembebasan pajak pertambahan nilai diberikan sesuai dengan jangka waktu yang tercantum dalam kontrak. Pengajuan fasilitas dilakukan setiap tahun berdasarkan rencana kerja anggaran belanja (RKAB) yang telah disetujui dan ditandasahkan oleh kementerian yang menyelenggarakan urusan pemerintahan di bidang energi dan sumber daya mineral, dengan ketentuan bahwa jangka waktu fasilitas pembebasan atau keringanan bea masuk dan/atau pembebasan pajak pertambahan nilai atas impor barang untuk KK dan PKP2B berakhir pada tanggal 31 Desember pada tahun berjalan.

Fasilitas penanaman modal atas pembebasan bea masuk atas impor diberikan sepanjang mesin, barang dan bahan, serta barang modal belum diproduksi di dalam negeri, sudah diproduksi di dalam negeri namun belum memenuhi spesifikasi yang dibutuhkan atau sudah diproduksi di dalam negeri namun jumlahnya belum mencukupi kebutuhan industri, berdasarkan daftar mesin, barang dan bahan, serta barang modal yang ditetapkan oleh kementerian yang menyelenggarakan urusan pemerintahan di bidang perindustrian.

Pelaku usaha yang mengajukan fasilitas bea masuk atas impor sebagaimana yang harus mengisi data permohonan, mengunggah dan mengirimkan dokumen yang dipersyaratkan serta harus dilakukan klarifikasi teknis. Pelaku usaha yang terkena kewajiban penggunaan produk dalam negeri untuk mendapatkan fasilitas pembebasan bea masuk atas impor mesin, barang dan bahan, serta barang modal dengan melampirkan rekomendasi dari kementerian yang menyelenggarakan urusan pemerintahan di bidang perindustrian.

B. Pajak Penghasilan untuk Penanaman Modal di Bidang Usaha Tertentu dan/atau di Daerah Tertentu

Merujuk kepada Pasal 2 ayat (3) PP 78 Tahun 2019 tentang Fasilitas Pajak Penghasilan untuk Penanaman Modal di Bidang-bidang Usaha Tertentu dan/atau di Daerah-daerah Tertentu, mengenai kriteria dan kegiatan usaha yang dapat mengajukan fasilitas yaitu:

a. Memiliki nilai investasi yang tinggi atau untuk ekspor;

b. Memiliki penyerapan tenaga kerja yang besar; atau

c. Memiliki kandungan lokal yang tinggi.

Pengajuan fasilitas dapat diajukan melalui OSS, namun bila tidak tersedia, pengajuan permohonan fasilitas pajak penghasilan badan dapat dilakukan secara luar jaringan (luring) sebagaimana diatur lebih lanjut dalam Peraturan BKPM Nomor 5 Tahun 2020 tentang Tata Cara Pengajuan Permohonan Fasilitas Pajak Penghasilan Badan untuk Penanaman Modal di Bidang-bidang Usaha Tertentu dan/atau di Daerah-Daerah Tertentu Secara Luar Jaringan.

C. Pengurangan Pajak Penghasilan Badan

Merujuk kepada Permenkeu Nomor 130/PMK.010/2020 tentang Pemberian Fasilitas Pengurangan Pajak Penghasilan Badan, untuk dapat memperoleh pengurangan Pajak Penghasilan badan harus memenuhi kriteria yangmerupakan Industri Pionir, berstatus sebagai badan hukum Indonesia dan melakukan penanaman modal baru paling sedikit sebesar Rp100.000.000.000,00 (seratus miliar rupiah) yang belum pernah diterbitkan. Kemudian Pengurangan Pajak Penghasilan badan diberikan sebesar:

a. 100% (seratus persen) dari jumlah Pajak Penghasilan badan yang terutang untuk penanaman modal baru paling sedikit Rp500.000.000.000,00 (lima ratus miliar rupiah); atau

b. 50% (lima puluh persen) dari jumlah Pajak Penghasilan badan yang terutang untuk penanaman modal baru sebagaimana dimaksud pada ayat (1) dengan nilai paling sedikit Rpl00.000.000.000,00 (seratus miliar rupiah) dan paling banyak kurang dari Rp500.000.000.000,00 (lima ratus miliar rupiah).

Setelah jangka waktu pemberian pengurangan Pajak Penghasilan badan sebagaimana berakhir, Pelaku Usaha diberikan pengurangan Pajak Penghasilan badan sebesar:

a. 50% (lima puluh persen) dari Pajak Penghasilan badan terutang selama 2 (dua) tahun pajak berikutnya untuk nilai penanaman modal baru; atau

b. 25% (dua puluh lima persen) dari Pajak Penghasilan badan terutang selama 2 (dua) tahun pajak berikutnya untuk nilai penanaman modal baru.

D. Pengurangan Pajak Penghasilan Badan dan Fasilitas Pajak Penghasilan untuk Penanaman Modal di Bidang Usaha Tertentu dan/atau di Daerah Tertentu pada KEK

Merujuk pada Peraturan Badan Koordinasi Penanaman

Modal Nomor 2 Tahun 2021 tentang Tata Cara Penentuan Pemenuhan Kriteria dan Pengajuan Permohonan Fasilitas Pajak Penghasilan Secara Luar Jaringan di Kawasan Ekonomi Khusus, Badan Usaha dan Pelaku Usaha di KEK diberikan fasilitas berupa pajak penghasilan yaitu fasilitas pengurangan pajak penghasilan badan atau fasilitas pajak penghasilan untuk Penanaman Modal di bidang-bidang usaha tertentu dan/ atau di daerah-daerah tertentu. Permohonan fasilitas pajak penghasilan diajukan oleh Badan Usaha atau Pelaku Usaha secara dalam jaringan (daring) melalui sistem OSS dan bila tidak tersedia dapat dilakukan dengan luring yaitu diajukan kepada BKPM.

E. Pengurangan Penghasilan Bruto atas Kegiatan Penelitian dan Pengembangan Tertentu di Indonesia

Merujuk pada Permenkeu Nomor 153/PMK.010/2020 Tahun 2020 tentang Pemberian Pengurangan Penghasilan Bruto Atas Kegiatan Penelitian Dan Pengembangan Tertentu Di Indonesia, Wajib Pajak yang melakukan kegiatan penelitian dan pengembangan tertentu di Indonesia, dapat diberikan pengurangan penghasilan bruto paling tinggi 300% (tiga ratus persen) dari jumlah biaya yang dikeluarkan untuk kegiatan Penelitian dan Pengembangan tertentu di Indonesia yang dibebankan dalam jangka waktu tertentu. Pengurangan tersebut meliputi pengurangan penghasilan bruto sebesar 100% (seratus persen) dari jumlah biaya yang dikeluarkan untuk kegiatan Penelitian dan Pengembangan dan tambahan pengurangan penghasilan bruto sebesar paling tinggi 200% (dua ratus persen) dari akumulasi biaya yang dikeluarkan untuk kegiatan Penelitian dan Pengembangan dalam jangka waktu tertentu.

F. Penghasilan Bruto atas Penyelenggaraan Praktik Kerja, Pemagangan dan/atau Pembelajaran dalam Rangka Pembinaan dan Pengembangan Sumber Daya Manusia Berbasis Kompetensi Tertentu

Merujuk kepada Permenkeu Nomor 128 /PMK.010/2019 tentang Pemberian Pengurangan Penghasilan Bruto atas Penyelenggaraan Praktik Kerja, Pemagangan dan/atau Pembelajaran dalam Rangka Pembinaan dan Pengembangan Sumber Daya Manusia Berbasis Kompetensi Tertentu, Wajib Pajak dapat diberikan pengurangan penghasilan bruto paling tinggi 200% (dua ratus persen) dari jumlah biaya yang dikeluarkan untuk kegiatan praktik kerja, pemagangan, dan/ atau pembelajaran yang meliputi:

a. Pengurangan penghasilan bruto sebesar 100% dari jumlah biaya yang dikeluarkan untuk kegiatan praktik kerja, pemagangan, dan/ atau pembelajaran; dan

b. Tambahan pengurangan penghasilan bruto sebesar paling tinggi 100% dari jumlah biaya yang dikeluarkan untuk kegiatan praktik kerja, pemagangan, dan pembelajaran.

G. Pengurangan Penghasilan Neto atas Penanaman Modal Baru atau Perluasan Usaha pada Bidang Usaha Tertentu yang Merupakan Industri Padat Karya

Merujuk pada Permenkeu Nomor 16/PMK.010/2020 Tahun 2020 tentang Pemberian Fasilitas Pengurangan Penghasilan Neto Atas Penanaman Modal Baru Atau Perluasan Usaha Pada Bidang Usaha Tertentu Yang Merupakan Industri Padat Karya, Wajib Pajak yang melakukan Penanamnan Modal pada industri padat karya dapat diberikan fasilitas Pajak Penghasilan berupa pengurangan penghasilan neto sampai tingkat tertentu terhadap jumlah Penanaman Modal dalamjangka waktu tertentu. Dalam hal ini kriterianya adalah merupakan Wajib Pajak badan dalam negeri, melakukan Kegiatan Usaha Utama sesuai bidang usaha dengan Klasifikasi Baku Lapangan Usaha Indonesia (KBLI) tahun 2017, memiliki cakupan produk tertentu, pada daerah tertentu, dengan persyaratan tertentu dan mempekerjakan tenaga kerja Indonesia atas Penanaman Modal yang mendapatkan fasilitas Pajak Penghasilan paling sedikit 300 (tiga ratus) orang.